Когда Комиссия по ценным бумагам одобрит новые ETF на Эфириум в США: версии аналитиков

В обозримом будущем у институциональных инвесторов появится новый перспективный инструмент – речь идёт об очередном наборе спотовых ETF на криптовалюты в США. Аналитики Bernstein уверены, что подобное ждёт разве что Эфириум, который продолжает оставаться второй крупнейшей криптовалютой по рыночной капитализации и вызывает больше всего доверия у Комиссии по ценным бумагам и биржам (SEC). Ждать важного события в теории остаётся относительно недолго. В частности, эксперты оценили вероятность утверждения первых спотовых ETF на ETH к маю 2024 года в 50 процентов. Они также уверены, что SEC утвердит вышеупомянутые инвестиционные инструменты в следующие 12 месяцев. Рассказываем о версии аналитиков подробнее.

Отметим, что новые ETF на Биткоин оказались крайне успешными — причём не только в масштабах индустрии криптовалют, но и целой ниши биржевых фондов. В частности, ETF на основе цифровых активов побили рекорды золота, тогда как продукт IBIT от компании BlackRock и вовсе стал наиболее быстрорастущим биржевым фондом за последние тридцать лет.

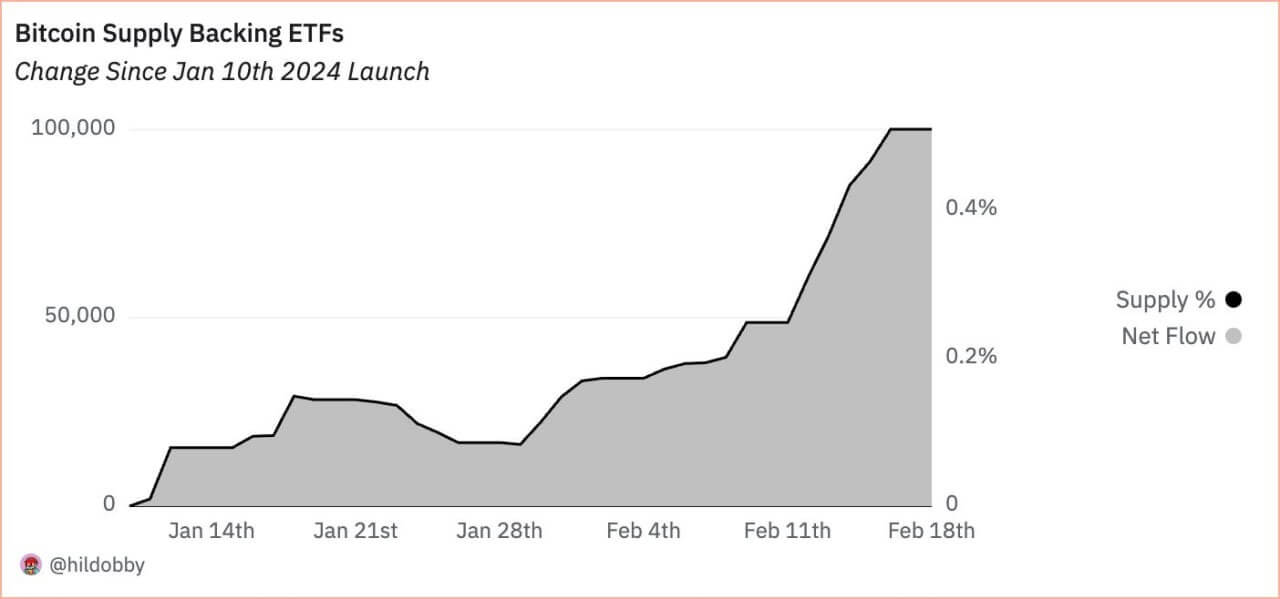

Сейчас в основе всех новых ETF находится более 100 тысяч биткоинов в эквиваленте как минимум 5.2 миллиарда долларов. Данная сумма переводится в 0.5 процента от актуального обращения первой криптовалюты.

Рост числа биткоинов в основе новых спотовых ETF на первую криптовалюту

А поскольку такая отметка была достигнута всего за пять недель, масштабы популярности Биткоин-ETF удивляют ещё больше.

Когда появятся новые криптовалютные ETF

Ряд финансовых гигантов уже претендует на роль управляющих новых ETF на основе Эфириума в США. В частности, заявки на создание инвестиционных инструментов уже подали Franklin Templeton, Grayscale, VanEck, BlackRock, ARK 21 Shares, Hashdex, Invesco и Fidelity.

Все они ранее получили одобрение от SEC для запуска Биткоин-ETF 10 января 2024 год, что говорит о наличии соответствующего опыта и готовности гигантов взаимодействовать с новым инструментом.

Однако пока что Комиссия перенесла конечный срок рассмотрения заявок по биржевым фондам на основе Эфириума. И как считают аналитики, у председателя SEC Гэри Генслера нет поводов спешить с одобрением новых инвестиционных инструментов, поскольку в данном случае он не получит каких-либо политических бонусов.

Актуальный список заявок на запуск спотовых Эфириум-ETF за исключением Franklin Templeton

При этом в самой экосистеме Эфириума продолжается работа над усовершенствованием альткоина. В частности, 13 марта 2024 года в основной сети криптовалюты состоится обновление Dencun, которое внедрит так называемый прото-данкшардинг. Его основная задача — снижение комиссий в сетях второго уровня на основе Eth по типу Arbitrum и Optimism. Причём средняя комиссия должна предварительно просесть в десять раз с нынешнего уровня 23 центов.

Как считают эксперты, подобный прогресс может способствовать скорому утверждению соответствующих ETF на основе Эфириума.

Курс Эфириума на 1-дневном графике

Согласно данным источников CoinDesk, промедление со стороны SEC никак не помешает росту принятия альткоина. Вот что по этому поводу заявили аналитики Bernstein.

Эфириум с его динамикой доходности от стейкинга, экологически чистым методом добычи монет и институциональной полезностью для создания новых финансовых рынков получил все шансы стать общепринятым инструментом.

С такой версией трудно согласиться, ведь сеть Eth всё так же отличается слишком высокими комиссиями, которые не идут ни в какое сравнение с современными блокчейнами по типу Solana, Aleph Zero или Avalanche. А необходимость оплаты 2-3 долларов за один перевод эфиров вряд ли привлекут огромное количество новичков в мир крипты, ведь это банально слишком дорого.

В контексте Эфириума стейкинг – это блокировка монет в специальном депозитном смарт-контракте для получения ролей валидаторов. Данные субъекты занимаются подтверждением новых блоков, а также обработкой транзакций.

Накануне в стейкинге оказалось заблокировано 25 процентов всех ETH, что говорит о постепенном росте популярности данного занятия.

Объём средств в стейкинге сети Эфириума

ETF на Эфириум могут отличаться от аналогичных инструментов на Биткоин. Эксперты предполагают, что в таких биржевых фондах могут реализовать дополнительные вознаграждения для инвесторов от стейкинга. Гарантированный пассивный доход с криптовалюты под контролем крупных финансовых фирм – отличное свойство для привлечения институционалов.

Как мы уже отметили, в следующем месяце разработчики должны активировать апгрейд под названием Dencun. В Bernstein заявили, что данное усовершенствование сделает использование сетей второго уровня на основе главной цепочки альткоина на «50-90 процентов» дешевле.

Впрочем, основная сеть Eth по-прежнему будет сталкиваться с возможными перегрузками и заоблачными комиссиями по типу одной продажи NFT за десятки долларов. Сегодня утром за одну операцию обмена токенов на децентрализованных биржах придётся заплатить 40 долларов, тогда как сделка с NFT и вовсе обойдётся в эквивалент 68 долларов.

Стоимость проведения операций в сети Эфириума сегодня

Очевидно, предположения о возможном одобрении ETF на Эфириум могут привести к дальнейшему росту стоимости ETH, который будет подпитываться позитивными новостями и ожиданиями по этому поводу.

По крайней мере, подобным образом стоимость Биткоина отреагировала на новости о возможном утверждении спотовых ETF в США в конце прошлого года. И даже после листинга этих инвестиционных инструментов стоимость BTC продолжила расти, достигнув новых локальных максимумов за последние два года.

Рост цены BTC с момента утверждения спотовых ETF в США

Успешный запуск Биткоин-ETF вовсе не означает, что управляющие биржевых фондов избавляются от постоянного внимания сотрудников SEC. Накануне компания VanEck согласилась выплатить штраф в размере 1.75 миллиона долларов за нарушение правил запуска собственного биржевого фонда ещё в 2021 году, сообщает Cointelegraph.

В частности, 16 февраля SEC опубликовала документ о деталях запуска VanEck Social Sentiment ETF в марте 2021 года. Оказывается, VanEck не полностью раскрыла информацию об участии известного инфлюенсера в маркетинге продукта, то есть не рассказала о его действиях для популяризации нового инструмента компании.

Опубликованный SEC документ о штрафе для компании VanEck

Задачей того ETF стало наблюдение за индексом, использующим «позитивные отклики» из социальных сетей и других источников данных. Однако в SEC обнаружили, что управляющий VanEck стремился повысить успешность фонда за счёт сотрудничества с «влиятельной интернет-персоной».

Хотя регулятор не назвал конкретное имя, в отчётах от 2021 года уже упоминался основатель Barstool Sports Дэвид Портной, который участвовал в продвижении ETF. Регулятор обратил внимание на нераскрытую деталь – гонорар инфлюенсера был привязан к росту фонда, что гарантировало увеличение вознаграждения по мере расширения ETF.

Основатель Barstool Sports Дэйв Портной

SEC раскритиковала скрытую сделку и обратила отдельное внимание на то, что VanEck не проинформировал совет директоров ETF о предполагаемом участии Портного. Эта нераскрытая договорённость имела значительные последствия для договора управления и операций фонда, нарушив обязанность совета директоров контролировать финансовые аспекты при обсуждении консультационного договора.

VanEck согласилась с требованиями SEC, признав нарушение Закона об инвестиционных компаниях и Закона об инвестиционных консультантах. Компания согласилась выплатить штраф и не отрицала опубликованные претензии в свой адрес.

Похоже, уже скоро нас ждёт возможное утверждение очередной порции криптовалютных ETF для крупнейших бирж США и мира. Причём как считают некоторые представители блокчейн-индустрии, компании с Уолл-стрит на этом не остановятся. Они могут запустить ещё больше ETF на другие перспективные монеты, пока инвесторы проявляют подобный интерес к новинкам.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  USDC

USDC  Dogecoin

Dogecoin  Cardano

Cardano  TRON

TRON  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash  Litecoin

Litecoin  Dai

Dai  LEO Token

LEO Token  Ethereum Classic

Ethereum Classic  Hedera

Hedera  Cosmos Hub

Cosmos Hub  Cronos

Cronos  Stellar

Stellar  OKB

OKB  Maker

Maker  Monero

Monero  Algorand

Algorand  NEO

NEO  KuCoin

KuCoin  EOS

EOS  Tezos

Tezos  IOTA

IOTA  Bitcoin Gold

Bitcoin Gold  TrueUSD

TrueUSD  0x Protocol

0x Protocol  Ravencoin

Ravencoin  Qtum

Qtum  Basic Attention

Basic Attention  Zcash

Zcash  Dash

Dash  NEM

NEM  Decred

Decred  Ontology

Ontology  Lisk

Lisk  Waves

Waves  Pax Dollar

Pax Dollar  Huobi

Huobi  Bytom

Bytom  Bitcoin Diamond

Bitcoin Diamond  Augur

Augur