Руководитель аналитической платформы рассказал о неочевидном преимуществе новых Биткоин-ETF. Какое оно?

Генеральный директор Crystal Intelligence Навин Гупта ожидает, что в будущем нерегулируемые сферы крипторынка будут сокращаться. Всё же ситуация в индустрии значительно поменялась после утверждения первых спотовых ETF на Биткоин в США в январе 2024 года, ведь теперь цифровые активы привлекают куда больше внимания опытных инвесторов. С учётом этого аналитики предполагают, что вскоре многие криптофирмы и платформы получат больше ясности со стороны регуляторов, чего им точно не хватало все предыдущие годы. Рассказываем о ситуации подробнее.

Больше всего вопросов к регулированию криптовалют возникает из-за действий различных ведомств в США. Прежде всего, Комиссия по ценным бумагам во главе с председателем Гэри Генслером пытается управлять сферой монет с помощью законов, которые были одобрены в первой половине прошлого столетия, что само по себе не кажется логичным решением.

Однако это ещё не всё. Например, уже упомянутый Генслер периодически называет все цифровые активы ценными бумагами, хотя и выносить подобные вердикты может только суд. Ещё SEC запомнилась иском против крупнейшей американской криптобиржи Coinbase летом 2023 года.

Руководитель криптобиржи Coinbase Брайан Армстронг

Главная проблема здесь заключается в том, что Coinbase является публичной компанией, выход на IPO которой состоялся весной 2021 года. Перед этим гигант прошёл через массу проверок, и в том числе со стороны Комиссии по ценным бумагам.

Почему регулятор не поднял все интересующие его вопросы тогда — неизвестно. Однако сейчас SEC точно не кажется объективным регулятором, который ставит выше остального интересы местных инвесторов.

Что будет с индустрией криптовалют

Отсутствие чётких норм регулирования долгое время сдерживало развитие крипторынка. Гупта отметил, что листинг спотовых ETF на Биткоин в корне меняет эту ситуацию. Вот соответствующая реплика по поводу происходящего, которую приводит Cointelegraph.

Сотни фирм ожидали своей очереди на получение лицензий, и сейчас они в той или иной форме ведут переговоры с регуляторами. Каждой фирме, которая попадает под регулирование, необходимо программное обеспечение для обеспечения соответствия требованиям, мониторинг и доказательства регулятору, что они соблюдают нормы по борьбе с отмыванием денег.

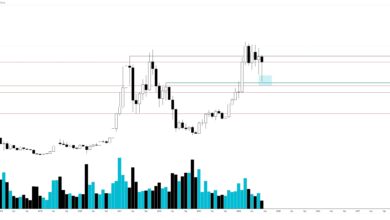

Притоки и оттоки средств в спотовых ETF на Биткоин в США

Глава Crystal Intelligence отметил, что недавно запущенные спотовые Биткоин-ETF впервые в истории главной криптовалюты обеспечат стабильный приток инвестиций, вдобавок узаконив класс активов в глазах мировых регулирующих органов.

При этом профессиональные инвесторы-институционалы уже начали смотреть на крипту более благосклонно. Эксперт продолжает.

Институциональное принятие уже происходит. BlackRock управляет триллионами долларов, и Биткоин – лишь крошечная часть из общей суммы. Но они уже здесь, и то же самое можно сказать о регуляторах.

Сама Crystal Intelligence предлагает компаниям и регуляторам решения для анализа блокчейна, проведения расследований и обеспечения соответствия нормативным требованиям. Клиентская база компании по всему миру удвоилась в течение 2023 года, и теперь Crystal контролирует происходящее более чем с 50 тысячами организациями.

Ситуация со спотовыми ETF на Биткоин в США

В целом Гупта ожидает, что институционалы готовы поддерживать запуск множества других фондов в ближайшем будущем. Всё же по мере приближения очередного буллрана в нише монет такие активы вновь окажутся куда более популярными. Ну а крупные компании не против этим воспользоваться.

BlackRock и коллеги делают это. Формируется новый цикл, который будет двигаться вперёд. Поэтому мы очень оптимистично смотрим на перспективы индустрии.

Одобрение ETF на Биткоин

В целом ожидается, что растущее распространение стейблкоинов также увеличит потребность в услугах Crystal по обеспечению соответствия. Вот мнение Гупта.

Платежи в стейблкоинах – это трансграничные переводы стоимости. Поэтому к ним необходимо применять то же самое правило Travel Rule, что и к большинству правил контроля транзакций. Появится новая группа клиентов, которые хотят принимать или проводить платежи через стейблкоины.

Отметим, что подобная инициатива кажется странной, поскольку эмитенты ключевых стейблкоинов по типу USDT и USDC и так активно контролируют происходящее с законностью использования собственных токенов. В случае чего компании-эмитенты блокируют определённые адреса, таким образом выполняя требования властей по борьбе с отмыванием денег и прочими незаконными операциями.

При этом порой гиганты готовы действовать на упреждение. В частности, сегодня компания Circle анонсировала прекращение поддержки сети Tron. Новые токены USDC не будут выпускаться в данном блокчейне уже с нынешнего момента, при этом переводы криптоактива будут доступны там как минимум до февраля 2025 года. Пользователям рекомендуют постепенно выводить собственные USDC в данной сети на криптобиржи, чтобы затем отправить их на кошельки в других блокчейнах.

Очевидно, таким образом Circle хочет избавиться от возможных проблем с местными американскими регуляторами. К тому же в январе 2024 года стало известно о желании руководства компании сделать её публичной, то есть выйти на IPO. Нынешнее решение Circle в целом похоже на подготовку к данной процедуре.

Капитализация стебйлкоина USDT от Tether за всё время

Стейблкоины действительно являются наиболее популярными криптоактивами – на них приходится более 50 процентов объёма транзакций на блокчейнах. Вопреки распространённой критике компании Tether, активы подобного рода остаются главным мостом между миром традиционных финансов и цифровыми активами.

В итоге позиция руководителя аналитической платформы сводится к тому, что регуляторы попросту не смогут мешать дальнейшему развитию индустрии цифровых активов. Такое предположение кажется логичным, поскольку крупнейшие инвестиционные компании мира уже связываются с новыми ETF. Однако действия Комиссии по ценным бумагам и биржам США вместе с председателем Гэри Генслером трудно предсказать с учётом предыдущих проблем криптоиндустрии из-за SEC. Поэтому не исключено, что здесь придётся дождаться смены главы данного регулятора.

Bitcoin

Bitcoin  Ethereum

Ethereum  Tether

Tether  Dogecoin

Dogecoin  USDC

USDC  Cardano

Cardano  TRON

TRON  Stellar

Stellar  Chainlink

Chainlink  Bitcoin Cash

Bitcoin Cash  LEO Token

LEO Token  Litecoin

Litecoin  Hedera

Hedera  Cronos

Cronos  Ethereum Classic

Ethereum Classic  Dai

Dai  OKB

OKB  Cosmos Hub

Cosmos Hub  Monero

Monero  Algorand

Algorand  Maker

Maker  KuCoin

KuCoin  Tezos

Tezos  NEO

NEO  Zcash

Zcash  IOTA

IOTA  Bitcoin Gold

Bitcoin Gold  TrueUSD

TrueUSD  0x Protocol

0x Protocol  Basic Attention

Basic Attention  Dash

Dash  Qtum

Qtum  Ravencoin

Ravencoin  Decred

Decred  NEM

NEM  Ontology

Ontology  Lisk

Lisk  Waves

Waves  Huobi

Huobi  Pax Dollar

Pax Dollar  Bitcoin Diamond

Bitcoin Diamond  Bytom

Bytom